Frankfurt Notları (22): Avrupa Merkez Bankası ve Almanya Merkez Bankası’nın Tarihî Zararları Ne Söylüyor?

Bir

süredir dünyanın farklı ülkelerindeki merkez bankalarından benzer açıklamalar

geliyor. Artan enflasyonla mücadele için zaten odak noktasında olan merkez bankalarının

"zarar açıklamaları” yeniden dikkatlerin merkez bankalarına çevrilmesine

ve tepkilere neden oluyor fakat tepkilerin ülkeden ülkeye farklılık gösterdiği

de görülüyor...

2024

yılına ilişkin mali tabloların kamuoyu ile paylaşılması ile Avrupa Merkez

Bankası (ECB) ve Almanya Merkez Bankası’nın (Bundesbank), tarihî zararlar

ettikleri görüldü. 2023 yılında da zarar açıklayan (1,27 milyar avro) ECB, 2024

yılında yaklaşık 8 milyar avro (7,94 milyar avro) ile 25 yıllık tarihindeki

en yüksek zarara imza attı. Bundesbank ise, son üç yıldır düşük miktarlarda

zarar ederken, 2024 yılında 19,2 milyar avro rekor zarar etti.

Merkez

Bankaları Neden ve Nasıl Zarar Ediyor?

Avrupa

Merkez Bankası, yüksek enflasyonla mücadele amacıyla 2022 ve 2023 yıllarında

agresif faiz artışlarına gittiğinden, bu da bankanın net faiz giderlerini

artırmıştı. Ayrıca, uzun vadeli ve sabit faizli varlıkların getirileri,

yükselen faiz oranları karşısında yetersiz kalmıştı.

ECB'nin

faiz artışları, Almanya Merkez Bankası Bundesbank'ın mali tamponlarını

eritirken, bankanın 2024 yılında 19,2 milyar avroluk faiz gideri oluşmuştur.

ECB’ye benzer şekilde, Bankanın zarar etmesinde, faizlerin düşük olduğu dönemde

satın alınan tahvillerden elde edilen gelirlerin düşük kalması ve bankalara

yapılan faiz ödemelerinin artmasının etkili olduğu değerlendirilmektedir. Bu

durumda son dört yıldır olduğu gibi, bu yıl da Bankadan federal bütçeye kâr

transferi gerçekleşmesi mümkün olmayacak.

Pek

çok ülke merkez bankası gibi Türkiye Cumhuriyet Merkez Bankası da zarar

açıklamıştı ve TCMB Bloğunda yer alan

bir çalışmada Merkez Bankaları ve zarar konusu aslında öz bir şekildeele alınnıştı: "…Makroekonomik ve finansal istikrara

katkı sağlamak amacıyla yerel para cinsi varlık satın alan bazı merkez

bankaları, faiz oranlarının yükseldiği dönemlerde, zarar veya düşük kâr

raporlayabiliyor ve net kâr hesaplanırken, tahvillerin piyasa değerindeki

değişimi dikkate alan bir muhasebe standardı benimseyen merkez bankalarının

kârlılık oranları üzerinde baskı oluşuyor. Bu durum, genellikle varlık alım

programları uygulayan gelişmiş ülke merkez bankalarında ortaya çıkıyor…

Gelişmekte olan ülke merkez bankalarının kârlılıkları döviz kuru

hareketlerinden de önemli ölçüde etkilenebiliyor. Bu ülkelerin merkez

bankalarının sahip olduğu döviz ve altın cinsinden rezervler bilançoda varlık

tarafının büyük bir kısmını oluşturduğu için kur hareketleri kârlılık üzerinde

belirgin rol oynayabiliyor.”

Yazılanları

Okumak İnsanı Şaşırtıyor

Özellikle

Türkiye’de Merkez Bankası zararı sonrasında çeşitli sosyal medya

platformlarında ve web sayfalarında, köşe yazılarında yazılanları okuyunca

insan küçük dilini yutacak gibi oluyor. Son yıllarda yüksek seyreden enflasyon

nedeniyle pek çok insan eksik ya da hatalı yorumları daha kolay yapar hale

geldi maalesef. Bu zararlar, bazı insanlar tarafından yolsuzluk, kötü yönetim,

şirket iflası gibi merkez bankasının batacağı …vb. pek çok anlamsız yoruma

neden olmuş. Bugün yüksek seyreden enflasyonla ilgili elbette bazı eleştiriler

dile getirilebilir ama konuyu bağlamından çıkararak başka bir zemine çekmek,

gerçekten üzüntü verici.

Üstelik

bu yazılanlar, bağlamından koparıldığından, enflasyonla mücadelede bireylerin

beklentilerinin de bozulmasında önemli bir rol oynuyor. "Merkez Bankası’nı

zarar ettirenler, enflasyonu düşüremezler” gibi oldukça uç ve gerçeklikten uzak

düşünceler, finansal okur yazarlıktan uzak insanların "enflasyonun düşeceğine

olan inançlarını” kaybetmelerinde de önemli bir görev üstleniyor.”

Aslında

konunun uzmanları; "merkez bankalarının açıkladığı zararların, operasyonlarını

etkin bir şekilde devam ettirmesini doğrudan etkilemediğini çünkü merkez

bankalarının, yükümlülüklerini yerine getirmek için yerel para birimi ihraç

edebildiğini ve yapıları gereği herhangi bir sermaye düzenlemesine tabi

olmadıklarını” çok iyi biliyorlar aslında.

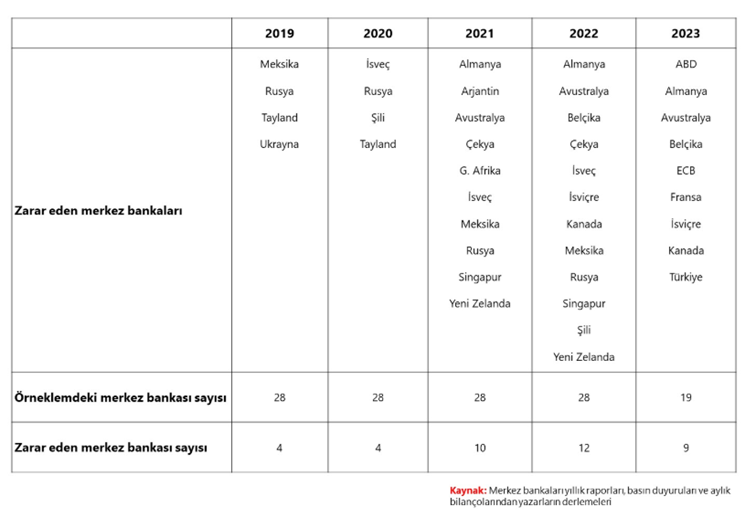

Tüm teknik açıklamalara rağmen, sanki "dünyada zarar eden tek merkez bankası Türkiye’de” gibi yorumlar yapılmış ve bankanın bir başarısızlığı gibi aktarılmıştı. Yukarıda ECB ve Bundesbank örnekleri var. Ayrıca aşağıda yer alan"Merkez Bankaları Faaliyetlerinde Kâr- Zarar Olgusu” başlıklı yazıdayer verilen Tablo da gösteriyor ki, yakın dönemde farklı merkez bankalarının zararı söz konusu.

"Dünyada merkez bankası zarar etmez” mi?

Bu konuda sosyal medyada eksik ve hatalı yazılanların yanında, dikkatle konuya eğilen isimler de var elbette. Merak edenler, Mahfi Eğilmez tarafından kaleme alınan Merkez Bankasının Durumu ve 2023 Zararı ve Gökçen Tuncer tarafından yazılan Bir başka havuz problemi daha: Merkez Bankası kârda mı zararda mı?yazılarına bir göz atabilirler (önemli not: yazılanların tamamına katılmıyorum. Paylaşmış olmam fikirlerini destekliyorum şeklinde yorumlanmamalı elbette). Yalnız Tuncer’ın yazısında ilginç bir detaya yer verilmiş Mahfi Eğilmez ile ilgili. Malumunuz Mahfi Eğilmez Üstat, eski bir maliyecidir, Maliye Müfettişi kökenlidir ve Hazine Eski Müsteşarlarındandır. Bir video konuşma kesitine yer verilmiş bu yazıda; "Dünyada merkez bankası zarar etmez. 1 liraya mâl ettiği paranın üzerine 200 lira yazıp satan adam zarar eder mi? Bizde zarar ediyor. Değerleme hesabına bakın. Şu anda 250 milyar TL zarar ediyor. Bu ne demektir? Merkez Bankası, kâr ettiği zaman kârını Hazine'ye verir. Zarar ettiği zaman zararını Hazine'den alır”. Bu yazıdaki bu söylenenlere şerh konulması taraftarıyım, öncesi ve sonrasına mutlaka bakılmalı ve izlenmeli diye düşünüyorum.

Sonuç Olarak,

ECB, Bundesbank ve TCMB'nin zarar açıklamaları, küresel ekonomik koşullar ve uygulanan para politikalarının bir yansıması. Bu zararlar, merkez bankalarının temel hedefi olan fiyat istikrarını sağlamaya yönelik adımlarının bir sonucu ve geçici nitelikteki durumlar olarak değerlendirilmeli. Dolayısıyla, merkez bankalarının zarar etmesi, para politikalarının etkinliğini ve finansal istikrarı olumsuz etkilemeyecektir.

Literatürde pek çok çalışmada da dikkat çekildiği üzere, merkez bankalarının olağanüstü dönemlerde dönemsel olarak zarar açıklamaları geçici ve istisnai bir niteliktedir ve para politikasının etkinliğinin ölçülmesinde bir gösterge niteliğinde değildir. Son dönemde çeşitli merkez bankalarınca açıklanan zararların istisnai nitelikte olmasından yola çıkarak bu durumun merkez bankalarının fiyat istikrarını sağlamaya yönelik sürdüreceği faaliyetleri etkilemesi beklenmemelidir.

Ne var ki Türkiye’de pek çok konuda olduğu gibi Merkez Bankası’nın zarar etmesi konusunda da ilginç yorumlar yapıldığını görüyoruz. Bu yorumlara cevaben insaflı ve teknik yorumlar yapılması sonrasında ise, bu insanlar, "orada faizler arttı ama günün sonunda enflasyon da düştü, bu zarara katlanmak anlamlı oldu" şeklinde yeni bir düşünce ortaya atıyorlar.

Peki gerçekten ABD ve Avrupa’da/Almanya’da enflasyon sırf faiz oranları artırıldı diye mi düşmüştü? Siz ne düşünüyorsunuz?

Benim ne düşündüğümü merak ediyorsanız… bir sonraki "Bulmaca” başlıklı yazımı beklemenizi rica edeceğim.